Мнение о квалификации действий по «обналичиванию» и «транзиту» денежных средств как незаконной банковской деятельности

Судебная статистика и состав преступления

Правоохранительные органы Российской Федерации на постоянной основе сталкиваются с необходимостью правовой оценки финансовых операций, совершенных вне рамок действующего нормативного регулирования. Наибольшее распространение в экономической действительности получили действия субъектов хозяйственной деятельности по так называемым «обналичиванию» и «транзиту» денежных средств, то есть по переводу денежных средств из безналичной формы в наличную и по переводу

денежных средств от одного юридического лица другому. В настоящее время в правоприменительной практике сложилась устойчивая тенденция квалификации таких действий по статье 172 Уголовного кодекса РФ, как незаконной банковской деятельности. Является ли верной подобная квалификация?

В 2020 году судами Российской Федерации вынесено 17 (АППГ - 28) обвинительных приговоров за совершение преступлений, предусмотренных по ч. 1 ст. 172 УК РФ. Из них 11 (АППГ - 17) лицам назначено наказание в виде штрафа и 6 (АППГ - 7) лицам назначено наказание в виде условного лишения свободы. По ч. 2 ст. 172 УК РФ осуждено всего 332 (АППГ - 352) лица. Из них 257 (АППГ - 215) лицам назначено наказание в виде лишения свободы условно, а 65 (АППГ - 111) наказание в виде реального лишения свободы. Для 2 (АППГ - 1) лиц основным наказанием стало ограничение свободы, 1 (АППГ - 7) лицу назначено наказание в виде штрафа. За 2020 год судами оправдано 4 (АППГ - 0) подсудимых.

Вызывает удивление, что при таком значительном количестве осуждённых по анализируемой норме УК РФ и неоднозначности указанного подхода следственной, судебной практики, до настоящего времени Верховным Судом Российской Федерации такая практика не обобщена, судам не разъяснены особенности и проблемные моменты квалификации соответствующих действий, нет подробных научных публикаций на анализируемую тему, детальных комментариев к нормам уголовного законодательства. Представляется, что правоприменительная практика по статье 172 УК РФ должным образом не изучается ни судебными инстанциями, ни научным сообществом.

С учётом изложенного, хотелось бы выразить мнение о смысле, который законодатель вложил в анализируемую правовую норму (статью 172 Уголовного кодекса РФ).

Согласно гипотезе и диспозиции ч. 1 ст. 172 УК РФ незаконная банковская деятельность – это осуществление банковской деятельности (банковских операций) без регистрации или без специального разрешения (лицензии) в случаях, когда такое разрешение (лицензия) обязательно, или с нарушением лицензионных требований и условий, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере.

Незаконная банковская деятельность представляет собой специальную правовую норму по отношению ст. 171 УК РФ, предусматривающей ответственность за незаконное предпринимательскую деятельность, и охватывающей иные её виды (Кассационное определение Пятого кассационного суда общей юрисдикции от 18.12.2021 № 77-255/2021). С учётом этого, по общим правилам квалификации преступлений в конкретных случаях рассмотрения судами уголовных дел о фактах осуществления банковской деятельности без лицензии, применению подлежит не ст. 171, а ст. 172 УК РФ. При этом, по сравнению с незаконным предпринимательством, за незаконную банковскую деятельность предусмотрено более строгое наказание, что связано с потенциальной возможностью причинения в результате совершения такого преступления большего ущерба охраняемым законом общественным отношения. Необходимо также учитывать, что диспозиция ст. 172 УК РФ является бланкетной, соответственно, эта норма закона применяется в системном единстве с положениями иных нормативно-правовых актов.

Представляется, что состав преступления указанного преступления, исходя из толкования анализируемой нормы уголовного закона существующей правоприменительной практикой, включает в себя следующие элементы:

Объект преступления – общественные отношения, складывающиеся при реализации принципа законности банковской деятельности.

Общественная опасность деяния заключается в попрании законного характера банковской деятельности, в выводе последней из-под контроля государства.

В настоящее время определение самой банковской деятельности в нормативных актах отсутствует. Однако, исходя из смысла ст. 172 УК РФ, ею является деятельность кредитных организаций, связанная с осуществлением ими банковских операций. Таким образом, можно сформулировать, что банковская деятельность – это осуществление кредитной организацией систематических банковских операций на основании лицензии Банка России.

В ст. 5 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской

деятельности» названы следующие виды банковских операций:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещение указанных в пункте 1 части 1 указанной статьи привлеченны средств от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты в наличной и безналичной формах;

- привлечение драгоценных металлов физических и юридических лиц во вклады, за исключением монет из драгоценных металлов;

- осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Соответственно, предметом преступления выступают денежные средства в наличной и безналичной форме, валюта, ценные бумаги и драгоценные металлы.

Объективная сторона выражается в действиях - осуществлении банковской деятельности (банковских операций):

1) без регистрации;

2) без специального разрешения (лицензии) на проведение банковских операций согласно ст. 5 ФЗ «О банках и банковской деятельности»;

и последствиях в виде причинения ущерба гражданам, организациям или государству либо извлечения преступного дохода, а также причинно-следственной связи между ними.

Для оконченного состава незаконной банковской деятельности достаточно одной из двух указанных форм незаконной банковской деятельности, а также одной формы наступивших последствий.

По смыслу ст. 172 УК РФ субъектом данного преступления являются учредители (акционеры или участники) и руководители коммерческих организаций, и, прежде всего, руководители их исполнительных органов, в том числе главный бухгалтер, а также их конечные бенефициарные владельцы.

Субъективная сторона характеризуется как умышленная форма вины. Незаконная банковская деятельность может быть совершена только с прямым умыслом. Мотивом такой деятельности может выступать корысть, то есть извлечение выгоды для себя или третьих лиц, а целью - получения преступного дохода. Умысел преступника при этом направлен на извлечение дохода или причинение ущерба именно в результате банковской деятельности или деятельности под видом банка.

Приведем пример, в котором квалификация действий лица как осуществление незаконной банковской деятельности не вызывает никаких сомнений.

Так, по приговору Одинцовского городского суда Московской области от 23.01.2020 по делу № 1-99/20 осужден гражданин, организовавший кассу, в которой под видом банка осуществлялась покупка и продажа иностранной валюты, размен иностранной валюты, переводы валюты по поручениям клиентов, получая при этом доход от таких систематических операций.

Таким образом, по смыслу, который, как представляется, законодатель вложил в ст. 172 УК РФ, и исходя из проанализированного состава данного преступления незаконная банковская деятельность – это деятельность банковского учреждения, осуществляющего систематические банковские операции, без лицензии или без её отдельных пунктов, либо деятельность коммерческой организации, осуществляющей систематические банковские операции, под видом банка.

Как устроена схема по «обналичиванию» и «транзиту»

Для организации «обналичивания» и «транзита» преступники используют счета подконтрольных им организаций и индивидуальных предпринимателей, которые никакой финансово-хозяйственной деятельности в действительности не ведут, не обладают оборудованием и иными материальными средствами, не имеют персонала, то есть являются так называемыми «техническими компаниями» (или «фирмами-однодневками»). Их руководителями и учредителями являются номинальные лица, получающие вознаграждение в виде фиксированной ежемесячной суммы или оплаты выезда в банк, нотариальную контору, налоговую инспекцию и т.д. Управление банковскими счетами подконтрольных организаций осуществляется участниками преступной группы с использованием системы «Банк-Клиент».

Руководители преступной группы ищут клиентов среди лиц, желающих скрыть свои доходы от налогообложения. Клиент, желающий обратить денежные средства и безналичной формы в наличную, перечисляет денежные средства на банковские счета «технических компаний» по различным основаниям под видом оплаты за якобы оказанные услуги или приобретенные товары со ссылкой на договор. Однако, реального исполнения по таким договорам не происходит, а весь документооборот (если он есть) является формальным. Во внутренней системе операционного учета так называемые операционисты, входящие в преступную группу, фиксируют данные о приходных и расходных операциях, начисляемых комиссионных вознаграждениях, которые могут быть дифференцированы в зависимости от договоренностей с клиентом. Для осуществления перевода денежных средств клиенту направляются платежные реквизиты одной или нескольких организаций, входящих в нелегальную инфраструктуру, куда он перечисляет платеж за товары, работы или услуги, а затем получает наличную выручку за минусом процента. Общая денежная масса находится под контролем единого центра принятия решений, который определяет направления их расходования (выплаты клиентам, оплата текущих расходов и т.п.). Осуществляется также учет расчетных операций и сверки с клиентами.

Крупные «обнальные площадки» имеют следующую структуру:

- руководство (1-4 чел.), которое осуществляет распределение ролей между участниками преступной группы, контроль исполнения ими своих функций, инструктаж в части выполнения обязанностей, взаимодействия с правоохранительными и налоговыми органами, банками и другими структурами;

- отдел менеджеров, в чьи обязанности входит поиск подставных лиц, оформление документов, открытие расчетных счетов в банках;

- бухгалтерский отдел, который формирует налоговую отчетность и представляет в государственные органы;

- операционный отдел, который осуществляет подготовку и отправку платежных документов, прием и отправку электронной почты, информирование участников о движении денежных средств, о поступивших запросах от государственных органов, кредитных организаций;

- финансовый отдел, осуществляющий взаимодействие с клиентами, выставление им тарифов и условий, проведение сверок;

- IT отдел, в обязанности которого входят установка и настройка серверов (как правило, находящихся за пределами РФ), внутренней корпоративной почты;

- курьерский отдел, который осуществляет перевозку денежных средств от оптовых поставщиков и к клиентам.

Персонал может быть как осведомлен о целях деятельности преступной группы, так и находиться в неведении о совершаемом преступлении. Члены преступной группы применяют конспиративные меры для сокрытия своей деятельности: присваивают членам организации вымышленные имена, используют IP-телефонию, VPN-сервисы, прокси- серверы для сокрытия местонахождения IP-адресов компьютеров, на которых установлена система «Банк-Клиент». Арендуемые офисы в большинстве случаев не имеют вывесок и иных указателей на размещение в них конкретных организаций. Для связи между собой и клиентами сотрудники таких организаций используют сим-карты, зарегистрированные на посторонних лиц, мессенджеры и специальные мобильные приложения с шифрованием данных. Телефонные переговоры друг с другом ведут в завуалированной форме, сокращая слова и используя слэнг, меняют номера телефонов и адреса электронной почты. Зачастую члены организованной группы переезжают из одного офиса в другой, меняют подставных лиц и юридические адреса, отработавшие свой ресурс, осуществляя их реорганизацию путем слияния или присоединения с последующей ликвидацией правопреемника. В качестве места хранения электронных файлов чаще всего используется «облачное» хранилище данных.

Распределив обязанности и приняв меры к конспирации своей деятельности, участники преступной группы различными способами получают наличные денежные средства:

- снимают наличные через кассу банка, в банкоматах, с помощью банковских карт;

- закупают товары и услуги в торговых сетях, автосалонах, ресторанах и других заведениях общепита, логистических и строительных компаниях, рынках и т.д.

Доходом преступников является комиссионное вознаграждение, удерживаемое из передаваемой клиенту наличной суммы.

Систематическая преступная деятельность, связанная с обналичиваем денежных средств, судами квалифицируется как незаконная банковская деятельность.

Так, гражданин К., организовав получение от клиентов на счета подконтрольных компаний по мнимым сделкам и с указанием фиктивных оснований платежа в платежных поручениях, полученные денежные средства не обналичивал, а приобретал за безналичный расчет мясную продукцию, которую затем реализовывал на рынках, а после этого передавал клиентам наличные деньги за вычетом своего комиссионного вознаграждения. Таким образом, это преступление было завуалировано под реальную торгово-закупочную деятельность. Действия преступника были квалифицированы по п. «а» ч.2 ст.172 УК РФ (приговор Фрунзенского районного суда г.Санкт-Петербурга от 27.01.2020 № 1-65/2020).

Однако, такая квалификация вызывает следующие вопросы:

1) можно ли К. назвать «теневым банкиром», воспринимал ли его кто-то в этом качестве?

2) был ли у него был умысел именно на незаконные банковские операции, создавал ли он для этого нелегальный банк?

3) осуществлял ли он банковские операции в виде кассового обслуживания юридических лиц и инкассации денежных средств?

Исходя из здравого смысла ответы на эти вопросы можно дать только отрицательные. Конечно, его никто не воспринимал как «теневого банкира». Реально его умысел и деятельность была направлена на «помощь» коммерсантам, желающим путем «обналичивания» уменьшить налогооблагаемую базу своих организаций. Соответственно, он фактически содействовал (являлся пособником) в уклонении от уплаты налогов организациями, которые включали в налоговую декларацию заведомо ложные сведения, предоставляя им средства совершения преступления в виде «технических компаний». Никаких банковских операций, указанных в ст. 5 ФЗ «О банках и банковской деятельности» он не совершал.

Являются ли «обналичивание» и «транзит» незаконной банковской деятельностью?

Обвиняемым (подсудимым) органами предварительного расследования на практике инкриминируются следующие услуги «нелегального банка»: «обналичивание» и «транзит».

Под «обналичиванием» современный безосновательные операции по переводу денежных средств из безналичной формы в наличную.

Под «транзитом» понимаются безосновательные операции по переводу денежных средств по счетам коммерческих организаций, приисканных и созданных без цели осуществления предпринимательской деятельности и оформленных на подставных лиц, в том числе, для цели перевода денежных средств из безналичной формы в наличную, а также на банковские счета иностранных компаний-нерезидентов.

При этом, указанных определений в законодательстве фактически нет и прочитать об их толковании в сложившейся правоприменительной практике потенциальный правонарушитель нигде не может.

Исходя из всего изложенного можно прийти к выводу о том, что сами по себе действия по обналичиванию и транзиту квалифицированы как незаконная банковская деятельность быть не могут. Тем не менее, противозаконность таких действий очевидна.

Представляется, что элементы состава указанных преступных действий, должны характеризоваться следующими признаками:

Объект преступления – принцип добропорядочности субъектов экономической деятельности и конституционная обязанность каждого платить установленные налоги. Общественная опасность деяния заключается в непоступлении денежных средств в бюджетную систему Российской Федерации. Предметом преступления являются налоги (денежные средства). Руководители (бенефициары) юридических лиц с помощью «обналичивания» и «транзита» стремятся сохранить свои денежные средства, которые следовало бы внести в соответствующий бюджет в качестве платы за получение дохода, «оптимизируют» налогообложение путем выведения из него прибыли и получения возможности уменьшения налогооблагаемой базы на сумму расходов, связанных с оплатой по фиктивным договорам, опосредующим процесс обналичивания денежных средств.

Объективная сторона заключается в действиях, выраженных в пособничестве в уклонении от уплаты налогов. С использованием «обналичивания» и «транзита» в налоговую декларацию юридических лиц включаются заведомо ложные сведения.

Субъект – лица, предоставляющие возможность уменьшать сумму налоговых платежей.

Субъективная сторона характеризуется умышленной форма вины. Умысел преступника направлен на извлечение дохода в виде комиссии от лиц, которые перечисляют денежные средства на его технические компании, и которым он помогает в уклонении от уплаты налогов.

Свою позицию о квалификации по ст.172 УК РФ государственное обвинение, как правило, формирует исходя из общей судебной практики. При этом Верховным Судом Российской Федерации до настоящего момента такая практика не обобщена и соответствующие разъяснения не даны.

Незначительным заделом в пользу изменения сложившегося подхода на данный момент является необычный прецедент - постановление Московского городского суда от 16.04.2019 № 4у-0569/19. Мосгорсуд определил: «По смыслу уголовного закона, сфера применения ст. 172 УК РФ - это деятельность предпринимательских структур и действующих под их прикрытием физических лиц, незаконно осуществляющих законодательно регламентированные виды банковской деятельности (банковских операций). Такими структурами, в частности, могут быть как юридические лица, учрежденные на законных основаниях, так и незаконно действующие организации, а также легитимные учреждения, вышедшие за пределы полученного разрешения. При этом незаконная банковская деятельность состоит в том, что субъект, действуя через какую-либо организацию либо прикрываясь ею, проводит банковские операции, игнорируя существующий порядок разрешения такого рода деятельности и (или) контроля за ее осуществлением и действуя вне банковской системы с фактическим использованием ее возможностей».

Однако в таком виде формулировку суда вряд ли можно считать достаточным основанием для «засиливания» приговоров нижестоящих инстанций. По делам, где обвиняемые и их адвокаты занимали активную позицию защиты, у судов возникали сложности с вынесением приговоров. Суды возвращали такие уголовные дела прокурорам в порядке ст. 237 УПК РФ.

Также, представляется необходимым упомянуть ряд особенностей, касающихся банковской операции по открытию и ведению счетов (п. 3 ст. 5 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской деятельности»).

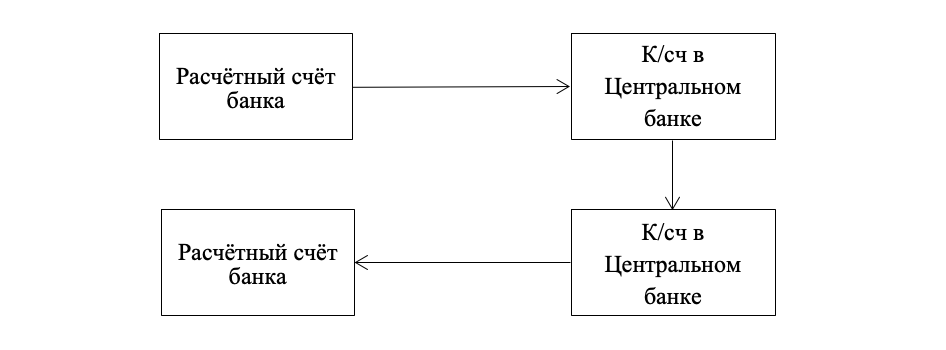

Как следует из материалов абсолютного большинства уголовных дел, «обнальщики» не открывают и не ведут банковских счетов. Такие счета в установленном законом порядке открывают и ведут сами банки, имеющие соответствующую лицензию, поскольку подобная операция предполагает наличие корреспондентского счета в Центральном банке РФ. Именно с банком, имеющим лицензию ЦБ РФ, юридическое лицо заключает договор на расчетно-кассовое обслуживание. Так называемые «теневые банкиры» не могут открыть и присвоить номер банковскому счету.

Таким образом, кредитная или иная коммерческая организация, которая не является банком, не может заниматься деятельностью (законной или незаконной), закрепленной законом только за зарегистрированным в установленном законом порядке банками. При этом две организации (банк и иная организация) не могут параллельно открывать и вести банковские счета.

Другой банковской операцией, совершение которой обычно вменяется привлекаемым к уголовной ответственности по ст. 172 УК РФ, является инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц. Правоохранительная практика определяет инкассацию как перевозку денежных средств и ценных бумаг. Однако, из самого понятия инкассации следует, что она неотделима от кассового обслуживания и лишь в этой совокупности представляет собой банковскую операцию. Фактически это понятие значительно шире и включает в себя не только перевозку, но и зачисление на расчетный счет инкассируемых денег. Без такого зачисления инкассирование является невозможным.

В финансово-кредитном энциклопедическом словаре содержится следующая дефиниция: «Инкассация – это сбор наличных денег и ценностей в кассах предприятий и организаций и доставка их в кассы банков. С помощью инкассации технически обеспечивается обратный приток в банки выпущенных в обращение денежных средств, что имеет важное значение для поддержания непрерывности кругооборота наличных денег».

Таким образом, инкассация обязательно должна быть связана с последующим зачислением на расчетный счет инкассируемых денежных средств, то есть операцией, которую может произвести только банк, обладающий корреспондентским счетом в ЦБ РФ.

С учётом изложенного, так называемые «обнальные» конторы в принципе не могут совершить совокупность мероприятий, составляющих эту банковскую операцию.

Нельзя инкриминировать то, что не указано в законе как запрет

Согласно части 1 статьи 7 Конвенции о защите прав человека и основных свобод никто не может быть осужден за совершение какого-либо деяния или за бездействие, которое согласно действовавшему в момент его совершения национальному или международному праву не являлось уголовным преступлением. Указанная норма отражает правовой принцип, который был сформулирован ещё древнеримскими юристами: «nulla poena sine lege» - нет наказания без закона. Действие или бездействие без осознания их незаконности не может влечь уголовной ответственности.

Конституционный суд РФ неоднократно обращал внимание, что любое преступление, а равно наказание за его совершение должны быть четко определены в законе, при чём таким образом, чтобы исходя непосредственно из текста существующей нормы (в случае необходимости, с помощью толкования, данного ей судами) каждый мог предвидеть уголовно-правовые последствия своих действий (бездействия) (постановления КС РФ от 27.05.2008 № 8-П, от 13.07.2010 № 15-П и др.).

Как надлежит квалифицировать действия «обнальщиков» и «транзитчиков»

Исходя из всего изложенного представляется, что действия по «обналичиванию» и «транзиту» денежных средств следует квалифицировать по ч. 5 ст. 33, п. «а» ч. 2 ст. 199 УК РФ как пособничество, то есть содействие в уклонении от уплаты налогов, сборов, подлежащих уплате организацией – плательщиком страховых взносов, путем непредставления налоговой декларации (расчета) или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в налоговую декларацию (расчет) или такие документы заведомо ложных сведений, путем предоставления средств совершения преступления.

Главные бенефициары от незаконных действий по «обналичиванию» и «транзиту»

- руководители юридических лиц, которые «экономят» таким образом собственные денежные средства, путем неуплаты налоговых платежей.

К сожалению, исходя из сложившейся правоприменительной практики, к уголовной ответственности такие бенефициары не привлекаются, а их действия предварительным следствием даже не подвергаются процессуальной оценке.

Вышеописанная давно сложившаяся тенденция правоприменения противоречит как смыслу, так и букве закона. Причиной этому выступают как общее невежество и безграмотность, так и коррупционные факторы. Обозначенный подход к квалификации широко применяемых субъектами экономической деятельности операций является неверным, однако не корректируется органами судебной власти. Данная ситуация, как кажется, является недопустимой и противоречит заложенным в Конституции Российской Федерации принципам правового государства, необходимости защиты граждан от необоснованного уголовного преследования. Всё упомянутое требует вмешательства Верховного Суда Российской Федерации, формирования соответствующей закону правовой позиции по перечисленным вопросам, согласованной с представителями юридической общественности.